Sote-alan piilevä arvonlisävero aiheuttaa markkinoiden vääristymiä ja heikentää yksityisten palveluntuottajien mahdollisuutta järjestää toimintaansa tehokkaimmalla mahdollisella tavalla. Hyvinvointialueille tulisi olla taloudellisesti yhtä edullista tuottaa itse palveluja tai ostaa niitä yksityisiltä palveluntarjoajilta.

Palvelujen ja tavaroiden myynti on yleensä arvonlisäverollista. Yrityksillä ja palveluiden tuottajilla on oikeus vähentää myymiensä palveluiden tai tuotteiden verotuksessa niitä varten tehtyihin hankintoihin sisältyvät arvonlisäverot. Sosiaali- ja terveyspalveluiden myynti on kuitenkin arvonlisäverotonta, minkä vuoksi näiden palveluiden tuottamiseksi tehtyihin hankintoihin sisältyvät arvonlisäverot ovat verotuksessa vähennyskelvottomia ja ne jäävät toimijoiden omaksi maksettavaksi piilevänä arvonlisäverona.

– Koska yksityiset palveluntuottajat eivät voi vähentää verollisiin ostopalveluihin sisältyvää arvonlisäveroa, näkyvät verosta aiheutuvat kustannukset myyntihinnoissa. Tämä nostaa hintoja kuluttajille ja heikentää yksityisten toimijoiden kannustimia järjestää palvelutuotantoaan tehokkaimmalla tavalla, HALIn ekonomisti Elias Kiljunen toteaa.

Kunnat ja hyvinvointialueet suosivat omaa palvelutuotantoa

Piilevä arvonlisävero heikentää julkisen ja yksityisen palveluntuottajan välistä kilpailuneutraliteettia. Kunnat ja hyvinvointialueet voivat vähentää omiin sosiaali- ja terveydenhuollon tuotantokustannuksiinsa sisältyvät arvonlisäverot. Kun yksityisten palveluntuottajien arvonlisäverot eivät ole vähennyskelpoisia, kuntien ja hyvinvointialueiden halukkuus hankkia yksityisiä ostopalveluja omaan palvelutuotantoonsa vähenee.

Kilpailuneutraliteetin takaamiseksi kuntia ja hyvinvointialueita varten on rakennettu erityinen arvolisänveron hyvitysmalli. Valtio myöntää kunnille ja hyvinvointialueille viiden prosentin laskennallisen palautuksen yksityisistä sosiaali- ja terveyspalveluista ja niihin liittyvistä tukipalveluista. Piilevää arvonlisäveroa sisältyi sote- ja varhaiskasvatusalan hintoihin lähes yhdeksän prosenttia vuonna 2021.

– Jos palautus ei kata kaikilta osin piilevän arvonlisäveron aiheuttamaa kustannusta yksityisissä ostopalveluissa, vähentää se hyvinvointialueiden ja kuntien halukkuutta hankkia ostopalveluja sekä ulkoistaa sosiaali- ja terveydenhuoltoon ja varhaiskasvatukseen liittyviä tukipalveluja. Palautus ei silloin poista kilpailuhaittoja kokonaan, Kiljunen jatkaa.

Mahdollisena ratkaisuna siirtyminen nollaverokantaan

Yhtenä ratkaisuna poistaa yksityisen ja julkisen palvelutuottajien välinen kilpailuvääristymä on esitetty siirtymistä nollaverokantaan. EU:ssa on hyväksytty huhtikuussa 2022 alv-direktiivin muutokset, mikä mahdollistaa jäsenmaissa nollaverokannan soveltamisen terveyspalveluihin. Jos nollaverokantaa sovellettaisiin yksityisiin terveyspalveluihin, se toisi vähennysoikeuden hankintoihin. Tämä tehostaisi palvelutuotantoa, alentaisi palveluhintoja ja parantaisi yksityisen ja julkisen välistä kilpailuneutraliteettia. Samalla voitaisiin luopua palautusjärjestelmästä.

Hyvinvointialan verojalanjälki

HALI teetti selvityksen siitä, miten piilevää arvolisäveroa esiintyy yksityisellä sosiaali-, terveys- ja varhaiskasvatusalalla. Vuonna 2021 sosiaali-, terveys- ja varhaiskasvatusalan yritysten tuotantoon sisältyvä piilevä arvonlisävero oli 783 miljoonaa euroa. Kun laskentaan lisätään järjestöt, nousee koko yksityisen toiminnan piilevän arvonlisäveron määrä jopa 900 miljoonaan euroon.

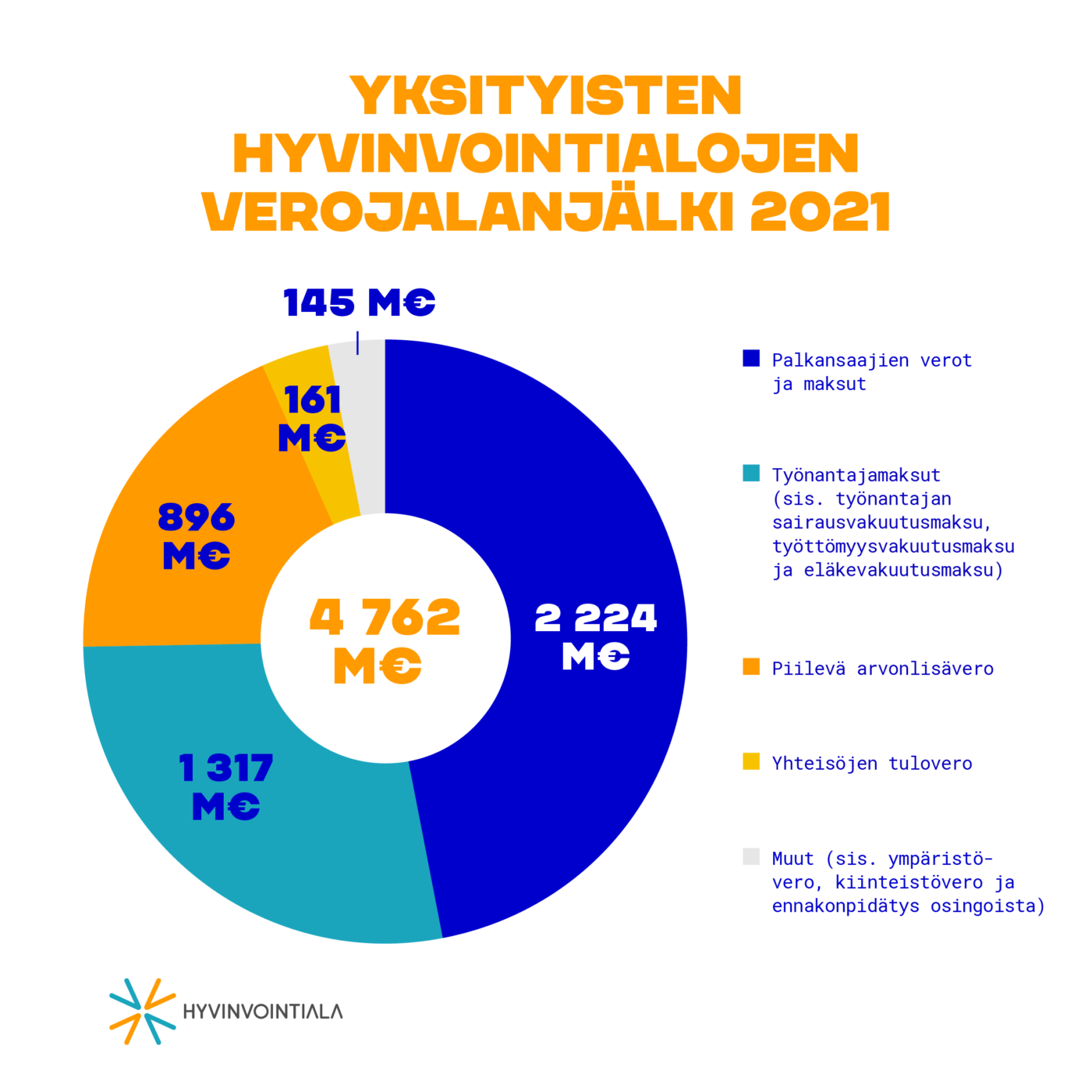

Yksityinen hyvinvointiala toimii vastuullisesti veronmaksajan näkökulmasta. Vuonna 2021 hyvinvointialan koko verojalanjälki oli noin 4,8 miljardia euroa, kun mukaan lasketaan palkkojen ennakonpidätykset, työnantajamaksut, piilevä arvonlisävero, yhteisöjen tulovero, kiinteistövero, ympäristövero ja ennakonpidätykset osingoista. Yksityisten hyvinvointialojen tuomaa veropottia voidaan pitää vaikutuksiltaan julkiseen talouteen merkittävänä.